中咨视界

严超 严碧波 | 我国新型储能规模化发展的现状、挑战和对策建议

| |||||

| |||||

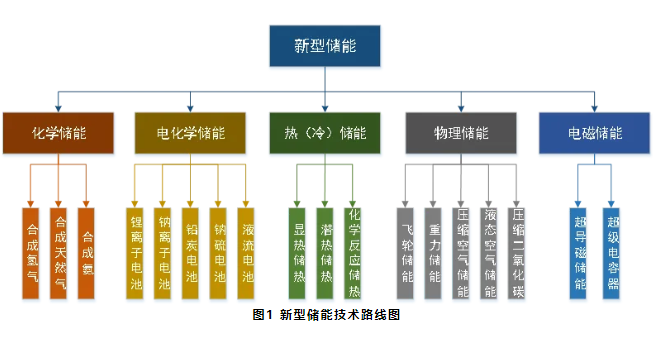

摘要:2023年以来,我国新型储能装机容量爆发增长,技术路线多元发展,正迈入大规模发展阶段。当前处于规模化发展初期阶段,面临着发展方向尚不明确、规划运行不够科学、产业发展还存隐忧、市场机制仍难盈利等问题和挑战,亟需锚定方向、统筹谋划,从发展定位、规划运行、产业发展和市场机制等方面全方位推动我国新型储能高质量规模化发展。 新型储能是实现碳达峰碳中和战略目标、建设新型电力系统的重要支撑技术,是抢占未来发展机遇、推动经济绿色转型的战略性新兴产业。2023年以来,我国新型储能装机实现爆发式增长,多元化发展成效显著,从装机规模、技术路线、政策创新和商业模式四个方面看,我国新型储能受益于政策红利,已实现短期快速发展,正迈入规模化发展阶段,但也面临发展定位尚不明确、规划运行不够科学、产业发展还存隐忧、市场机制仍难盈利四重挑战,亟需分阶段锚定发展定位,差异化制定规划运行规范,跟踪示范、加强标准引导产业发展,创新机制、增量定制推动市场盈利,全方位推动我国新型储能行稳致远。 一、我国新型储能规模化发展的现状 2022年,我国已成为全球新增投运新型储能项目最多的国家,占全球新增项目的36%,远高于欧洲(26%)和美国(24%)[1],2023年占比进一步提升。钠离子电池、液流电池、飞轮储能、重力储能、二氧化碳压缩空气储能等各种技术路线的新技术均在我国落地验证。较为成熟的储能用锂电池,我国2023年出货量(206000兆瓦时)已占全球总出货量的90%以上。同时,初步建立了电源侧、电网侧和用户侧等不同场景下的新型储能应用模式。综上,我国新型储能装机规模领先、技术路线多样、产业发展迅猛、应用场景全面,正迈向世界新型储能领域的大国。 (一)新型储能规模化发展局面初显 2023年,我国新型储能建设规模实现爆发式增长,全国已建成投运装机31390兆瓦/66870兆瓦时,较2022年增长超过260%,近十倍于“十三五”末装机规模;规划、在建、运行的新型储能项目达到2500个,较2022年增长46%,其中,百兆瓦级项目数量增速明显,投运100多个,规划、建设550多个,较2022年分别增长370%、41%[2]。国内现有规模最大的新型储能电站(200兆瓦/800兆瓦时)在新疆喀什投运,国家能源局新型储能试点示范项目65%以上为百兆瓦级,大容量新型储能项目成为常态。 (二)新型储能多元化技术路线齐放 新型储能按照技术路线可划分为电化学储能(锂离子电池、钠离子电池、铅炭电池、液流电池、钠硫电池等)、机械储能(压缩空气、液态空气、飞轮、重力储能等)、电磁储能(超级电容器、超导磁储能等)、化学储能(合成氢气、天然气等)、热(冷)储能(熔盐储热、冰蓄冷等)等几十种不同的储能技术(如图1)。2023年,全国已投运新型储能中锂离子电池占比97.4%,铅炭(酸)电池占比0.5%,压缩空气储能占比0.5%,液流电池储能占比0.4%,飞轮等其他技术占比1.2%。全球首座非补燃盐穴压缩空气储能电站、百兆瓦先进压缩空气储能电站、百兆瓦全钒液流电站、商业化重力储能电站、商业化二氧化碳压缩储能电站,全球规模最大的非补燃压缩空气储能电站(300兆瓦/1500兆瓦时)、全钒液流储能电站(100兆瓦/500兆瓦时)、液态压缩空气储能电站(60兆瓦/60兆瓦时)、铅炭电池储能电站(100兆瓦/1061兆瓦时)等不同技术路线的“世界之最”项目均在我国开工、投运,我国已然成为全球新型储能技术落地验证的“热土”。 图1 新型储能技术路线图 (三)新型储能常态化政策创新频出 近年来,我国新型储能顶层设计不断加强。国家陆续印发《关于加快推动新型储能发展的指导意见》(发改能源规〔2021〕1051号)《“十四五”新型储能发展实施方案》(发改能源发〔2022〕209号),设计规划了新型储能的发展路线;《新型储能标准体系建设指南》(国标委联〔2023〕6号)的出台,进一步规范了相关技术要求;《关于进一步推动新型储能参与电力市场和调度运用的通知》《关于促进新型储能并网和调度运用的通知》(国能发科技规〔2024〕26号)发挥市场机制作用、完善电网调度方式,为促进新型储能利用水平提高创造了条件;《关于加强发电侧电网侧电化学储能电站安全运行风险检测的通知》(国能综通安全〔2023〕131号)在新型储能安全方面提出了要求。 地方政府积极落实中央政策,先后20多个省份出台新能源强制配储政策、发布“十四五”规划或实施方案、探索市场化运行机制,成为推动新型储能创新发展的积极实践者。据统计,2023年,国家和地方各省(自治区、市)共出台600多项储能相关政策,其中国家政策75项,地方政策500多项,涵盖新能源配储、储能规划、储能补贴、市场交易等方面。 (四)新型储能商业化模式全面探索 新型储能在电力系统中具有削峰填谷、消纳新能源、安全稳定支撑、替代输电设施等多重价值,但现阶段成本仍然偏高[3-4]。不同于风电、光伏初期通过中央直接补贴、逐渐退坡补贴的方式鼓励发展,新型储能并未采用直接补贴的方式促进发展,而是在国家层面明确新型储能以独立主体身份参与电力市场,地方省份探索各有特色的市场化商业模式,如山东、甘肃等省份支持参与现货市场,青海、安徽等省份支持参与调峰辅助服务市场,湖南、山东等省份支持参与容量租赁市场,山东、山西还支持“储能+新能源厂站”整体参与现货市场,河北出台容量电价政策,试图推动新型储能实现盈利。 二、我国新型储能规模化发展面临四重挑战 (一)新型储能发展定位尚不明确 储能发展的早期,被普遍认为是实现电力系统高比例新能源渗透的“解药”,“风电、光伏加储能”就能实现碳达峰碳中和目标。在风光强制配储政策执行几年后,现阶段,新型储能发挥的实际作用远低于预期。据统计,2023年上半年,我国电化学储能电站(占新型储能装机98%以上)平均日等效充放电次数0.58次(相当于1.7天完成1次完整充放电),实际利用率仅34%,还未达到设计利用率的一半[5]。 面对这种建而不用、少用的尴尬局面,行业内部开始反思新型储能的发展。2023年底,部分院士、专家提出“风光配储不是最优路径”“储能不是万能的”“储能没那么重要”等新的质疑观点,甚至传言部分发电企业2024年不再采购磷酸铁锂电池储能,新型储能定位莫衷一是,亟需明确定位以锚定目标、聚力发展。 (二)新型储能规划运行不够科学 新型储能的规划技术规范尚未明确,据调研,各地新型储能按照不同比例计入电力平衡,部分省份按装机规模的50%参与电力平衡,部分省份按照30%、20%甚至10%的比例参与平衡,平衡系数缺乏明确标准,电力保供价值难以科学衡量。新型储能调度方式有待论证,发电侧配建储能调度方式仍有争议,若以“新能源+储能”整体方式由电网调度有利于新能源消纳和发电企业盈利,若直接由电网调度有利于系统安全稳定和全局最优,但单个配建储能场站规模小,直接调度占用电网资源严重、使用繁琐;电网侧储能明确由电网直接调度,但发挥新型储能调峰、调频、爬坡、惯量响应等多重应用功能的“一体多用,分时复用”的复杂调度模式尚未建立,可行性尚需验证;用户侧储能由于缺乏调度支持系统,整体未纳入电网调度范围,难以发挥保供支撑作用。 (三)新型储能产业发展还存隐忧 新技术争先恐后,淘汰危险不容忽视。我国全固态电池技术仍落后日韩,锂电池产业优势有被弯道超车风险;锌基液流电池、重力储能、液态空气储能等技术均由国外直接引进,但这些技术在国外面临初装维护成本高、安全稳定控制难等问题,尚未走通商业化应用道路。国内已开始布局百兆瓦级示范项目和吉瓦时级生产产能,能否推动这些技术在我国实现产业化、商业化,仍然有待全面验证。 装备质量参差不齐,安全问题恐亮红灯。截至目前,全球累计新型储能事故超过80起,2021年曾发生在我国北京的“4.16”储能电站燃爆事故造成3死1伤的严重后果[6]。然而,新型储能标准体系仍不完善,《电化学储能电站设计标准》是目前该领域唯一正在实施的强制性国家标准;行业门槛不高,数百家企业跨界涌入,造成产品质量良莠不齐。据调研,已投运的新型储能电站普遍存在故障率高、容量衰减、效率低下等问题,电池试验合格率不足60%,可能埋下安全隐患。 (四)新型储能市场机制仍难盈利 据调研,除用户侧储能、发电侧火储联合的部分项目盈利,其余发电侧、电网侧新型储能项目大部分面临“稳赔不赚”的尴尬局面。不同于欧美国家新型储能发展受市场用户需求驱动,当前我国新型储能主要受政策影响,并且电力市场体系建设刚起步,尚不完善。发电侧配建储能无盈利模式且损耗自担,收益主要靠减少“弃风弃光”增加电费收入和减少考核费用,经济性并不显著,相当于发电企业在被动接受配储的同时仍需支付大额辅助服务费用,反而增加了经济负担;电网侧储能已逐步建立了新能源租赁、容量补偿、参与辅助服务(调峰、调频等)和现货市场等多重盈利模式,但多在试点阶段,效果有待验证,且辅助服务市场规模小、产品种类少、机制不完善,不利于发挥新型储能技术优势、实现盈利。以储能市场化商业模式发展较为领先的山东省为例,在“新能源租赁、现货电能量交易、容量补偿”三重收益下,独立储能电站仅能维持微利,受新能源租赁价格、容量补贴不稳定和现货价差减小影响,未来面临收益率变低的风险;用户侧储能盈利模式单一,高度依赖峰谷电价差套利,目前仅有广东、浙江等峰谷电价差较大地区能够真正实现盈利。 三、推动我国新型储能规模化发展的对策建议 (一)“三步走”分阶段锚定新型储能发展定位 电力系统的正常供电需要维持电力平衡(功率层面)、电量平衡(能量层面)和系统稳定(安全层面)。综合考虑投资成本、度电成本、技术成熟度、新能源渗透比例、电价接受能力,找准不同阶段新型储能技术自身定位,分三步走: 当前阶段,充分发挥响应快、精度高、选址灵活、建设周期短等技术优势,聚焦调峰、调频、爬坡等功率调节作用,与传统电源、抽水蓄能形成错位发展,支撑系统电力平衡。 中期阶段,构网储能技术日益完善,发挥稳定控制作用,支撑系统安全稳定。 远期阶段,长时储能技术成熟、成本下降、新能源渗透率进一步提高,发挥能量调节作用,支撑系统电量平衡,实现高比例新能源电力系统的电力、电量平衡和安全稳定支撑。 (二)差异化科学制定新型储能规划运行规范 充分考虑新型储能不同技术特点、电网潮流分布改变和应用场景需求差异的复杂性,杜绝一概而论的“粗犷式”计量和配置储能,面向发电侧、电网侧和负荷侧等不同应用场景,针对锂离子、液流电池、重力储能、飞轮储能等不同技术,差异化制定规划计算规范,实现“一技术、一场景、一规范”。 研究比较发电侧“新能源+储能”一体化和新能源配储分散式两种调度方式优劣势,明确不同调度模式的适用场景和相应规范;研究电网侧储能“一体多用,分时复用”控制方法,尽快确立满足不同技术特点、发挥多重应用价值的新型储能调度方式;积极试验虚拟电厂能源管理新模式,推动用户侧储能纳入调度范围,发挥对系统电力的保供支撑作用。 (三)跟踪示范、加强标准引导产业良性发展 理顺“新技术竞争淘汰”与“大规模产业布局”之间的矛盾,建立国家级示范项目动态跟踪评价制度,建设示范项目跟踪数据库,客观评价总结新技术运行经验,审慎发布评价结果,动态引导产业优化布局,减小短期内大规模布局阶段性技术导致资源浪费的风险。 统筹好标准门槛与产业促进的关系,加快完善新型储能安全强制性国家标准,改进本体制造生产工艺,研究产品质量快速检测方法,加强产品质量控制环节,建立第三方检测认证机构,强制新型储能并网检测制度,严控本体制造、系统集成、并网运行各环节质量,确保储能电站“能调能用”。 (四)创新机制、增量定制推动市场盈利循环 加快推动新型储能发展由“政策驱动”转向“市场驱动”,构建反映新型储能真实价值的多层次市场体系。现阶段,我国电力市场体系不完善,而辅助服务市场适于发挥储能调节功能,并且易于增量定制,可围绕电力支撑定位,定制新型储能参与调峰、一次调频、频率响应、爬坡、备用、黑启动、惯量支撑等服务的市场创新产品,按新能源渗透比例逐步提高辅助服务费用,并打破“零和规则”向用户侧疏导辅助服务成本;推动“新能源+储能”整体参与现货和中长期市场,提高新能源参与电能量市场的议价能力;探索新型储能容量补偿、容量电价向容量市场转变,有效反映储能保供价值。 推动新能源配储转为独立储能,全面激活发电侧储能;创新共享储能定价机制,合理分摊储能建设成本;支持分布式储能以虚拟电厂参与电力市场,完善用户侧储能盈利方式,形成市场引导新型储能投资盈利的正向循环。 参考文献 [1]中关村储能产业技术联盟.储能产业研究白皮书2023[J].电气时代,2023(5):31-34. [2]中国电力企业联合会.储能产业年度回顾及趋势展望—暨2023年储能产业数据发布[R].北京,2023. [3]李建林,李雅欣,周喜超,等.储能商业化应用政策解析[J].电力系统保护与控制,2020(19):168-178. [4]张程翔,丁宁,尹峰,等.新型储能应用场景与商业模式综述[J].分布式能源,2022,7(01):54-62. [5]中国电力企业联合会.2023年上半年度电化学储能电站行业统计数据[R].北京,2023. [6]张宗玟,梁双,严超.碳达峰碳中和背景下电化学储能安全有序发展研究与建议[J].中国工程咨询,2021(10):41-45. 注:原文载自《中国工程咨询》2024年第6期,本次发表有改动。文中图片来源于网络,版权归原作者所有。 | |||||

相关链接

- 曹艺蒙 龙舟 张宇 马家恒 王鹏...2024-06-28

- 杨凯越 | 企业境外投资研究之二...2024-06-26

- 张健 | 文化传承视角下的漳州古...2024-06-25

- 潘小海 | 加快产品更新换代 利...2024-06-21

- 伍迪 | 收费公路采用特许经营模...2024-06-19